Terremoto sui generis nos mercados financeiros internacionais

Por Newton Ferreira Marques*

Quais foram os danos provocados pelo recente terremoto sui generis nos mercados financeiros internacionais oriundo de problemas em economias desenvolvidas e não, dessa vez, em países emergentes?

Nas últimas duas semanas têm ocorrido fortes desvalorizações de ativos financeiros, tais como títulos privados e públicos, contratos com juros, câmbios e commodities, e ações e outros valores mobiliários, entre outros em quase todos os mercados financeiros internacionais, com início nos mercados financeiros norte-americanos e europeus, e, hoje, contaminando fortemente os mercados financeiros e de capitais dos países emergentes.

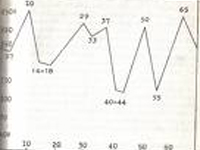

O Ibovespa passou de 58.124, em 19 de julho, para 48.015, em 17 de agosto; e, a taxa de câmbio pulou de R$ 1,87, em 25 de julho, para R$ 2,09, nesta sexta-feira. Os investidores estrangeiros desfazem-se de suas aplicações financeiras, notadamente as ações de alta liquidez que têm nesses países e trocam seus reais pressionando o dólar, para comprar papéis menos arriscados no exterior, principalmente os títulos do Tesouro dos Estados Unidos, considerados o investimento mais seguro do mundo [1] , e que tem provocado de forma curiosa a valorização do dólar, mesmo com os péssimos fundamentos macroeconômicos da maior economia do mundo (déficits público e externo descontrolados).

Mas, enfim o que está acontecendo e quais são as possíveis repercussões, principalmente, sobre a economia brasileira?

O epicentro dessa crise que, para alguns analistas é somente uma "ligeira desvalorização de ativos financeiros" (sic), provocados pela ganância em obter lucros por meio de financiamentos hipotecários de alto risco [2] realizados no mercado norte-americano desde o ano passado. Especificamente, originou-se, do segmento denominado de sub-prime (que são feitos sem as garantias formais ou de segunda linha), que estava estimado em US$ 2,0 trilhões.

O mercado imobiliário norte-americano teve um forte crescimento, puxado pelo mercado de imóveis usados que eram hipotecados pelo sistema financeiro, inflando assim os preços dos imóveis usados e novos, que eram dados como garantia desses financiamentos. Os bancos, por sua vez, procuravam negociar esses recebíveis de médio e longo prazo com fundos de investimento e de pensão, entre outros aplicadores. A engenharia era semelhante àquela feita por meio da securitização de recebíveis, ou seja, negociavam-se os créditos hipotecários com coobrigação, como se fossem os derivativos de crédito.

Os derivativos de crédito são contratos financeiros que permitem a transferência do risco de crédito de um agente de mercado para outro potencialmente facilitando maior eficiência no apreçamento e distribuição do risco de crédito entre os agentes financeiros no mercado. Vejamos um exemplo.

Suponha que o banco assuma um contrato com uma instituição financeira ou fundo de investimento/pensão pelo qual ele fará pagamentos periódicos à empresa em troca de pagamento total no evento de crédito de uma empresa construtora de imóveis, durante a vigência do contrato derivativo. Como resultado da entrada em tal contrato, o banco efetivamente transferia ao menos uma parcela do risco associado com a inadimplência dessa construtora à instituição financeira ou fundo de investimento/pensão. O banco recebia o pagamento total se a construtora se tornasse inadimplente, como estava acontecendo.

Em troca, a instituição financeira ou o fundo de investimento/pensão adquiria a exposição desejada ao risco de crédito da construtora, e a seqüência de pagamentos que iria receber do banco representava a compensação por tolerar tal risco. Essa operação é conhecida como credit default swap, que tem cotação em mercado.

Na linguagem do mercado de derivativos de crédito, o banco citado no exemplo é tipicamente referido como o comprador de proteção, a instituição financeira ou fundo de investimento/pensão é conhecida como a vendedora de proteção, e a construtora é chamada de entidade de referência.

Esse contrato pode ser realizado tanto para cobrir perdas relacionadas com a inadimplência associada com um instrumento de dívida específico da entidade de referência quanto pode cobrir a inadimplência de uma série de instrumentos de dívida emitidos por essa entidade, desde que esses instrumentos respeitem certos critérios, os quais podem estar relacionados com o nível de antiguidade na estrutura de capital da entidade de referência e com a moeda na qual os instrumentos estão denominados.

E esses ativos serviram durante algum tempo para que os fundos de investimento e de pensão, além dos bancos, auferissem elevadas taxas de rentabilidade, principalmente, nos países ricos.

Adicionalmente, é importante argumentar que o atual ciclo econômico mundial de prosperidade tem sido obtido às custas de um excesso de liquidez internacional, provocado pelas fortes demandas das economias chinesa e norte-americana, que têm auxiliado nas pressões sobre os contratos financeiros de alimentos e de commodities, principalmente, sobre o petróleo nos mercados internacionais, municiando assim os principais mercados financeiros. Caracteriza-se também, há algum tempo, o apetite pelas aplicações de elevados riscos (higher yields). Recentemente, inúmeras operações denominadas de carry-trade (captação de recursos baratos e aplicação com alta lucratividade em operações estruturadas em países emergentes), têm desencadeado um processo de valorização cambial nas moedas dos países emergentes que têm feitos os devidos ajustes macroeconômicos, como o caso brasileiro.

Criava-se assim um cenário ou ambiente saudável para as economias ricas e emergentes. Com esse recente terremoto nos mercados financeiros internacionais dos países ricos, provocado pelo estouro da bolha do mercado imobiliário norte-americano, tem mostrado a cada dia que se passa, inúmeras revelações sobre os estragos nos bancos e empresas globalizadas que tinham aplicado nos títulos derivados do mercado sub-prime (hipotecas de segunda linha), e que estão respingando, também, no mercado prime (de primeira linha), e com isso afetando em geral o mercado de crédito indistintamente.

Ao lado de tudo isso, os bancos centrais dos países ricos, notadamente, o Federal Reserve (dos EUA) e o BCE (da Área do Euro) cumpriram os seus papéis como emprestadores de última instância, evitando assim que houvesse o temido credit crunch (aperto de crédito que possa criar o "empoçamento de liquidez" [3] ). Aí surge outro inconveniente que é o conhecido como moral hazard (risco moral para o banco, ou seja, já que a autoridade está me emprestando e eu sou ameaça de risco sistêmico, então, eu vou continuar a fazer aplicações de alto risco!).

Por outro lado, existe também, o caso daqueles bancos ou empresas que ficaram "machucadas" com a perda patrimonial na aplicação dos títulos "sub-prime", e liquidam suas posições nos mercados financeiros e de capitais dos países emergentes, provocando assim uma verdadeira corrida ou "estouro de boiada', onde outros aplicadores passam a ter os mesmos sentimentos dada a assimetria de informações que reina nessas situações.

Enfim, após todas essas considerações, não é difícil imaginar o que pode acontecer por meio de outros desdobramentos negativos ou prejudiciais para os bancos e empresas, principalmente, naqueles países emergentes e que ainda não são considerados como "investment grade", como é o caso brasileiro. Assim, já estamos experimentando fortes saídas dos capitais especulativos.

Segundo a mídia, na BM&F, a posição dos investidores internacionais em dólar caiu de US$ 17,8 bilhões, para US$ 1,3 bilhão, de maio a agosto. Os bancos também fizeram uma redução drástica nas captações de curtíssimo prazo, que estavam financiando operações de arbitragem (diferencial do custo do dinheiro, passando do mais barato para o mais rentável), ou seja, de uma posição vendida em câmbio de US$ 15,8 bilhões (quando se espera valorização cambial) passou-se para US$ 2,7 bilhões entre maio e julho. Acredita-se que até mesmo na próxima reunião do Copom, o colegiado do Banco Central nem aceite a idéia de reduzir a taxa Selic em 25 pontos básicos, mantendo-a em 11,5% ao ano, sem viés!

[1] Com isso, os juros desses títulos de 10 anos caíram de 4,72% para 4,65%, dada a elevada procura.

[2] E que curiosamente não foram "previstos" pelas agências de rating (como Moody's e Standard & Poor's), as quais hoje são altamente responsabilizadas pelos europeus por terem feito superavaliações dos papéis do mercado imobiliário norte-americano. Imaginem quando entrar em vigor o conhecido Acordo de Basiléia II, que está prevendo o aporte de capital dos bancos por meio das "precisas" avaliações dessas agências de rating!?

[3] Termo utilizado para a situação em que existe liquidez em alguns bancos, principalmente, os grandes e os pequenos e médios bancos não têm recursos, o que exige a maior presença da autoridade monetária na concessão de assistência financeira de liquidez ou redesconto de liquidez.

*Especial elaborado pelo economista Newton Marques, conselheiro do Corecon-DF, para o Cofecon.

Subscrever Pravda Telegram channel, Facebook, Twitter