Brasil: Política económica do Banco Central

A previsão média do boletim Focus, feita semanalmente pelo Banco Central é de que a Selic estará em 14,25% no fim de 2006 em 13% no fim de 2007. O diretor de Política Econômica do Banco Central, Afonso Bevilaqua, declarou em entrevista ao jornal Valor Econômico do dia 6 de julho, que a queda da inflação foi promovida pela política monetária! através de vários canais, inclusive o câmbio.

O que foi relevante na recente política de combate à inflação do Governo Lula: a política monetária ou a política cambial? Há muita discussão entre os economistas e a mídia especializada se existe espaço para maior redução da taxa básica de juros (a Selic). Caso seja possível, quais seriam os efeitos positivos e negativos sobre o balanço de pagamentos, produção, consumo, crescimento econômico auto-sustentado e emprego? O economista Newton Marques aborda este tema do seu artigo A Política Econômica do Banco Central.

Newton Ferreira da Silva Marques é Economista e analista do Banco Central licenciado para prestar consultoria privada em política macroeconômica ao Banco Nacional de Angola. Ele escreve quinzenalmente às quartas-feiras no site do Conselho Federal de Economia.

Para entrevistas favor entrar em contato com a Assessoria de Imprensa do Conselho Federal de Economia (61) 3224-4385 (61) 9994-2133 Brenda Marques Pena.

Autorizada a reprodução desde que citada a fonte.

A Política Econômica do Banco Central

Por Newton Ferreira da Silva Marques *

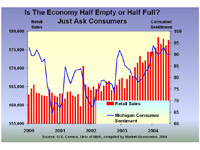

Há muita discussão entre os economistas e a mídia especializada se existe espaço para maior redução da taxa básica de juros (taxa Selic). Caso seja possível, quais seriam os efeitos positivos e negativos sobre o balanço de pagamentos, produção, consumo, crescimento econômico auto-sustentado e emprego? A nosso ver é muito importante para encaminhar esse debate que tenhamos argumentos que mostrem que essa declaração está equivocada. Pois assim haveria argumentos que desmistificasse essa eficiência e eficácia da política monetária no recente combate à inflação no Brasil, dado que o descontrole inflacionário vinha sendo provocado por choques de oferta, preços administrados, mas não necessariamente pelo excesso de dispêndios agregados, conforme vem sido dito pelos ortodoxos ou fundamentalistas. Esse aumento cavalar da taxa real de juros, tem! provocado elevado custo via aumento da dívida pública sobrecarregando o ajuste fiscal; tem havido pífio crescimento econômico, e; tem havido artificial valorização cambial distorcendo o ajuste do balanço de pagamentos nesses últimos três anos.

Qualquer livro de teoria macroeconômica dominante recomenda aos estudantes de economia, ou até mesmo aos que se interessam ao controle da inflação, que a política monetária é o instrumento apropriado eficaz e eficiente para tal objetivo, não obstante a existência dos demais instrumentos (políticas fiscal e cambial). Pois, na maioria das vezes o descontrole inflacionário é visto como um processo degenerativo da produção, consumo e distribuição dos bens e serviços. Esse processo é conhecido como excesso da procura agregada da economia que não é acompanhado pelo aumento da capacidade produtiva da economia, também conhecida como oferta agregada. E esse excesso pode ser diagnosticado em razão de alguns fatores, tais como: aumento da oferta monetária provocando taxas de juros reais negativas, descontrole das contas públicas, reajustes dos sal! ários reais, aumento do crédito ao consumo a taxas de juros reais negativas, entre .outros.

Em uma economia aberta e com elevado nível de globalização financeira, como a brasileira, onde predomina o livre fluxo de capitais e o regime cambial flutuante, a taxa de juros não só é eficaz no combate à inflação, como também auxilia o equilibro das contas externas.

Entretanto, o sistema de metas de inflação adotado pelo Brasil tem permitido liberdade ao Banco Central para que maneje a taxa Selic no sentido de controlar a inflação (medida pelo Índice de Preços ao Consumidor Amplo-IPCA), por meio de elevada taxa real de juros (taxa nominal deflacionada pela taxa de inflação esperada nos doze meses seguintes). Os argumentos utilizados por seus defensores para tal desiderato residem no descontrole das contas públicas, bem como na rigidez do crédito direcionado, entre outros. O que se discute, entretanto, é o elevado custo desse ajuste, pois nem sempre o descontrole inflacionário é devido ao excesso de demanda agregada, mas sim pela inflação inercial ou pelos choques de oferta (elevação dos preços internacionais do petróleo e de outras commodities, por exemplo), provocados pelos reajustes de preços e t! arifas por meio do IGP-DI e IGP-M, que são fortemente influenciados pela desvalorização cambial. Vejamos alguns argumentos e estatísticas que procuram contrariar a declaração do Diretor Bevilaqua.

1) As elevadas taxas reais de juros desde janeiro de 2003, medido pela taxa Selic deflacionada pela expectativa da taxa de inflação em 12 meses, atraíram capitais externos de curto prazo, seja para aplicação em títulos de renda fixa (especialmente em títulos públicos pós-fixados que são corrigidos pela taxa Selic), seja para aplicação em ações;

2) com esse forte aumento da taxa real de juros, desencadeou-se então elevação do custo da dívida pública, o que provocou aumento da relação superávit operacional do setor público consolidado (receitas em todos os níveis excedendo gastos após serem deduzidos os juros internos e externos) em relação ao PIB, como forma de tranqüilizar o mercado financeiro nacional e internacional;

3) os exportadores passaram a fazer arbitragem entre o dólar e a taxa Selic, por meio das operações de crédito junto ao sistema bancário conhecidas como ACC (Adiantamento sobre Contratos de Câmbio), ou seja, aproveitavam os altos preços dos produtos de exportação e recebiam em reais o equivalente em dólares, após pagamento de taxa de desconto e faziam aplicações em títulos de renda fixa pré ou pós-fixados que rendiam a taxa Selic, o que aumentava o fluxo líquido de capitais externos, pressionando a valorização cambial;

4) não se deve desprezar a desvalorização do dólar frente ao euro, libra esterlina e iene, que provocava alterações nos portfolios dos aplicadores dos mercados financeiros internacionais, que mostravam apetite aos riscos dos países emergentes, privilegiando assim o ingresso líquido (entradas menos saídas) do fluxo de capitais para o Brasil, atraídos pela elevada taxa real de juros e pelo processo de ajuste da economia brasileira no Governo Lula;

5) as taxas dos núcleos de inflação (inflação descontada os preços administrados e tarifas) passaram de 7,45% em janeiro de 2005, para 5,71% em junho de 2006, metodologia com suavização [1] , e de 6,34% para 4,16% em igual período, para metodologia sem suavização. O que significa que a política monetária seria ineficaz em reduzir esses índices, caso não fossem fortemente influenciados pela valorização cambial que tem impacto direto sobre os IGP que servem de base para reajustar esses preços. ! Segundo, o BC a participação dos preços livres no total do IPCA é de 66,7%, dos quais os preços comercializáveis participam com 35,6%, e os preços não comercializáveis, 31%; e os monitorados é de 33,7%. Logo, pode-se concluir que cerca de 70% do IPCA é influenciado diretamente pelos preços internacionais e pela variação cambial (35,6%+33,7%);

6) ao analisarmos os itens que compõem o IPCA, observamos que os preços monitorados reduziram o seu crescimento de 9,82% em janeiro de 2005 para 8,24%, em doze meses; os dos bens duráveis, de 8,97% para 0,43%, e os dos bens semi-duráveis e não-duráveis, de 11,41% para 5,61% e de 4,45% para -0,35%, em igual período, reforçando, portanto, a forte redução dos componentes dos índices que compõem o indicador oficial de inflação.

Enfim, os argumentos apresentados neste texto fornecem elementos para aumentar a energia, e não somente o calor, da discussão no sentido de reforçar que a política conduzida pelo Comitê de Política Monetária do Banco Central (COPOM), por meio de forte elevação da taxa real de juros, medido pela taxa Selic após dedução da taxa de inflação esperada, no Governo Lula, foi determinante na mudança do rumo da política cambial.

Não devemos deixar de exaltar que o excelente resultado da conta-corrente do balanço de pagamentos também tem contribuído para a apreciação cambial, mas a atração de elevado ingresso de capitais externos, provocado pela elevada taxa real de juros, é que desencadeou, a nosso ver, o processo de valorização cambial, impactando os Índices Gerais de Precos (tanto o IGP-DI quanto o IGP-M), mês a mês, que reajustam os contratos de preços administrados e de tarifas. Contrariamente ao que defende a entrevista do Diretor do BC, Afonso Bevilaqua!

Em conseqüência, deveremos colher um IPCA em 2006 próximo de 3,8%, bem abaixo portanto dos 4,5% esperados. Há espaço portanto para a tão desejada redução pelo Copom da taxa real de juros para 7% a 8% no (podendo a taxa Selic chegar ao intervalo entre 11% e 12% até o final do ano), o que seria saudado tanto pelo setor produtivo (possibilitando uma retomada do crescimento econômico), quanto pelo setor público (possibilitando uma sensível redução do custo da dívida pública), bem como pelo setor exportador (possibilitando uma elevação e estabilidade na taxa de câmbio), principalmente para aqueles setores tradicionais que não se beneficiaram nem da elevação dos preços das suas commodities, como também da sua produtividade. Não obstante, ainda ronde a possibilidade que haja elevação da taxa básica de juros norte-america! na (que pode chegar logo a 6% ao ano), com a existência do descontrole inflacionário, segundo o Federal Reserve dos EUA, o que provocaria uma redução do fluxo de capitais para os países emergentes, em razão do denominado fly-to-quality (fuga para lugar seguro em detrimento da rentabilidade e do risco).

[1] Os itens combustíveis-domésticos, energia elétrica, transporte público, combustíveis-veículos, serviços pessoais, fumo, cursos e comunicação têm suas variações distribuídas ao longo de 12 meses. Após a suavização são excluídas as 20% maiores e 20% menores variações (fonte Departamento Econômico do Banco Central do Brasil).

Subscrever Pravda Telegram channel, Facebook, Twitter